一口に原油価格と言っても、産地や油田、生産方法によってその成分には大きな違いがある。従って、価格にも差が生じて当然だ。一般にガソリンやナフサの精製に適した軽油質を多く含む原油の価格は高く、アスファルトや船舶燃料用の重油質の成分が多ければ相対的に安価である。

ニュースなどで報じられる原油価格は、ニューヨーク・マーカンタイル取引所(NYMEX)での先物価格が使われることが多い。この原油先物は中東産ではなく、米国のテキサス州沿岸部を中心に産出されるウエスト・テキサス・インターミディエイト(WTI:West Texas Intermediate)を対象としている。

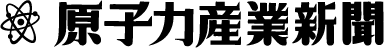

軽質低硫黄原油であるWTIは、2010年頃まで中東産原油の価格を上回る時期がほとんどだった。しかしながら、シェール革命により米国の産油量が急増した2010年代に入ると、サウジアラビア産原油の代表的油種であるアラブライトなどの価格がWTIを上回る状況が続いている(図表1)。

ちなみに、NYMEXの先物取引は、最終決裁について、差金決済ではなく現物決済で行わなければならない。つまり、先物の最終取引日には、受け渡し場所として指定されたオクラホマ州クッシングの貯蔵施設において、買い手が売り手から原油を受け取る決まりだ。2020年3月には、新型コロナの感染第1波により原油需要が急減するなか、クッシングの石油貯蔵施設の容量が限界に達するとの観測が台頭、タンクの確保に巨額の費用を要するとの見方から、WTI先物価格が一時マイナスになる異常な状態になった。

結局、クッシングの貯蔵施設から原油が溢れることはなかったものの、WTI原油先物の買い手は万が一のリスクを考えなければならない。それもあって、過去1年間で見ると、アラブライトのスポット価格はWTI先物価格を8.60ドル上回っている。

足下、WTI原油先物は1バレル=70~75ドル程度での推移だ。一方、IMFが5月に発表した経済見通しによれば、サウジアラビアの財政収支が均衡する原油価格は80.9ドルと推計されている。日々のニュースを見る限り、今の原油価格はこの水準を下回っているように感じるものの、それはあくまでWTI原油先物に他ならない。

アラブライトは80ドル台前半で推移しており、サウジアラビアを中心とするペルシャ湾岸の主要産油国にとって、今の原油価格は許容できる範囲内にあると言えるのではないか。OPEC13か国及びロシアなど非OPEC10か国で構成するOPECプラスは、この水準を維持できるよう需要動向を見極めつつ生産割当てを調整すると見られる。

中東で高まる中国の存在感

2022年3月、原油価格はWTIで123.70ドル、アラブライトだと134.44ドルの高値を記録している。新型コロナの感染が世界に広がった2020年春以降、OPECプラスは協調して大幅な減産を行った。その結果、世界経済が正常化する過程で需要が急拡大し、需給バランスが崩れたことが主因だ。さらに、資源大国であるロシアがウクライナへ侵攻、安定供給への懸念から化石燃料価格が軒並み急騰したのである。

資源消費国は資源主導型のインフレに直面、2022年6月における米国の消費者物価上昇率は前年同月比9.1%に達している。ジョー・バイデン大統領はサウジアラビアなどに増産を要請したが、OPECの中核である中東主要産油国の対応は厳しいものだった。原油価格が急落した際、世界最大の産油国となった米国が十分な減産に応じず、OPECプラスが苦境に立たされたことへの仕返しとも言えよう。

もっとも、主要産油国側も価格の高止まりを望んでいたわけではないと見られる。地球温暖化問題が深刻化するなか、原油、天然ガス価格の高騰が続けば、消費国における脱化石燃料化が加速し、産油国は自らの首を絞めることになりかねないからだ。OPECプラスの関心は、原油価格をアラブライトで80ドル程度に維持することにあると考えられる。

そうしたなか、当面の原油価格に下押し圧力が強まる可能性は否定できない。理由は中国経済の減速懸念だ。

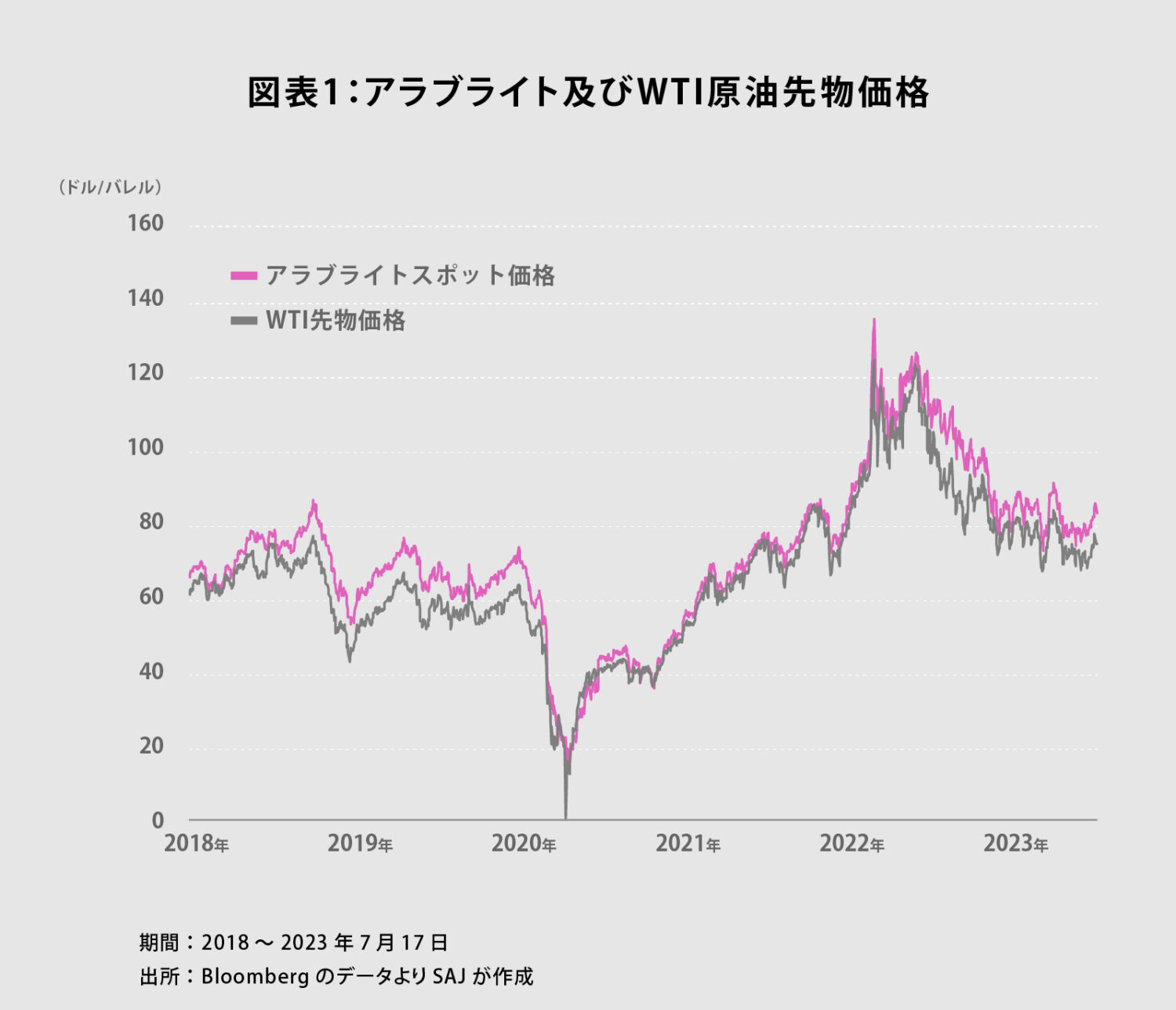

当然のことながら、原油のマーケットは景気と強く連動してきた。1960年以降、世界の実質GDPと原油需要の間には統計的な正の相関が見られる(図表2)。ただし、これまでは大雑把に4つの局面に分けられるのではないか。

第1の局面は第2次石油危機までの約20年間だ。先進国を中心とした経済の急成長に対して、原油需要が鋭角的に拡大した。第2の局面は第2次石油危機からリーマンショックまでであり、世界経済の安定成長の下、原油需要の伸びも高度経済成長期と比べてなだらかになっている。さらに第3の局面は、リーマンショックから新型コロナ禍までだ。地球温暖化問題への対応を迫られるなか、省エネ化や代替エネルギーの開発が進み、経済成長に対応した原油需要の伸びはさらに減速した。

現在は第4の局面にある。新型コロナ禍を経て、先進国を中心に脱化石燃料化の動きは画期的に速まったのではないか。

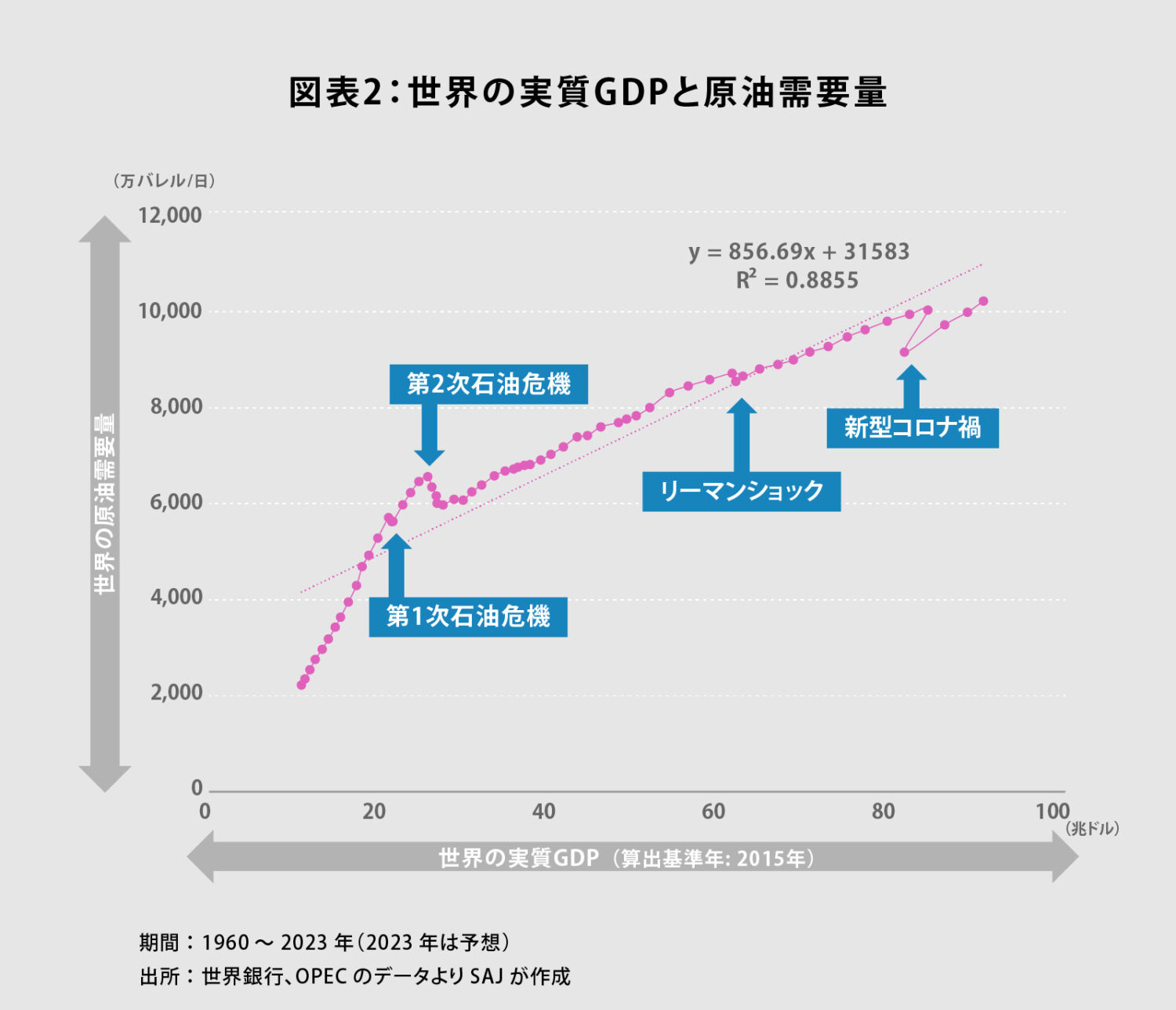

ちなみに、2021年における世界の原油および石油製品の純輸入量は日量3,813万バレルであり、その29.9%に相当する1,139万バレルを吸収したのが中国だった(図表3)。同国は399万バレルを生産する主要産油国の1つでもあるが、国内の供給だけでは旺盛な需要を賄えなかったわけだ。

かつて世界最大の原油輸入国であった米国は、シェール革命により産油量がサウジアラビアを抜いて世界最大になった。その結果、2021年の純輸入量は日量69万バレルに止まっている。

米国が外交・安全保障政策の両面で中東への興味を失ったのは、原油の依存度が大きく低下したからだろう。一方、中国にとり、14億人の経済を支える上で、中東およびロシアの資源は生命線とも言える状況だ。

1978年9月、米国のジミー・カーター大統領の仲介により、エジプトのアンワル・サダト大統領とイスラエルのメナヘム・ベギン首相が米国メリーランド州の大統領山荘で3者会談を行い、和平への取り組みで歴史的な合意に達した。大統領山荘の名前を取り、『キャンプデービッド合意』と呼ばれている。

今年3月10日、サウジアラビアとイランは国交を回復したが、その会談が行われたのは北京だ。サウジアラビアのアル・アイバーン外相、イランのアリー・シャムハーニ国家安全保障最高評議会書記と共に喜色満面で署名式に臨んだのは、中国共産党の王毅中央委員会政治局員だった。

これは、中東における米国と中国のプレゼンスの変化を映す象徴的な例に他ならない。同時に中国経済が今後も中東に大きく依存し、主要産油国との関係を重視せざるを得ない事情も示しているのではないか。逆から考えれば、中東主要産油国にとり、最重要顧客は米国から中国へ換わったのである。

従って、今後の原油の国際市況を考える上で、中国の影響は極めて大きいと言えるだろう。

その中国経済だが、今年4月、IMFは世界経済見通しにおいて2023年の成長率を昨年10月の4.4%から5.2%へ引き上げた。ゼロコロナ政策が昨年末になし崩しながら解除され、経済の正常化が進んでいたことが背景である。

もっとも、このところ、中国の景気には再び不透明感が台頭している。無理な不動産開発が全土で行き詰まり、地方政府の隠れ借金への懸念が高まった。また、国家統計局が発表した6月の雇用統計によれば、都市部における16~24歳の失業率は21.3%に達している。中国人民銀行は、6月20日、事実上の政策金利である1年物、5年物のローンプライムレート(LPR)を0.1%ポイント引き下げた。

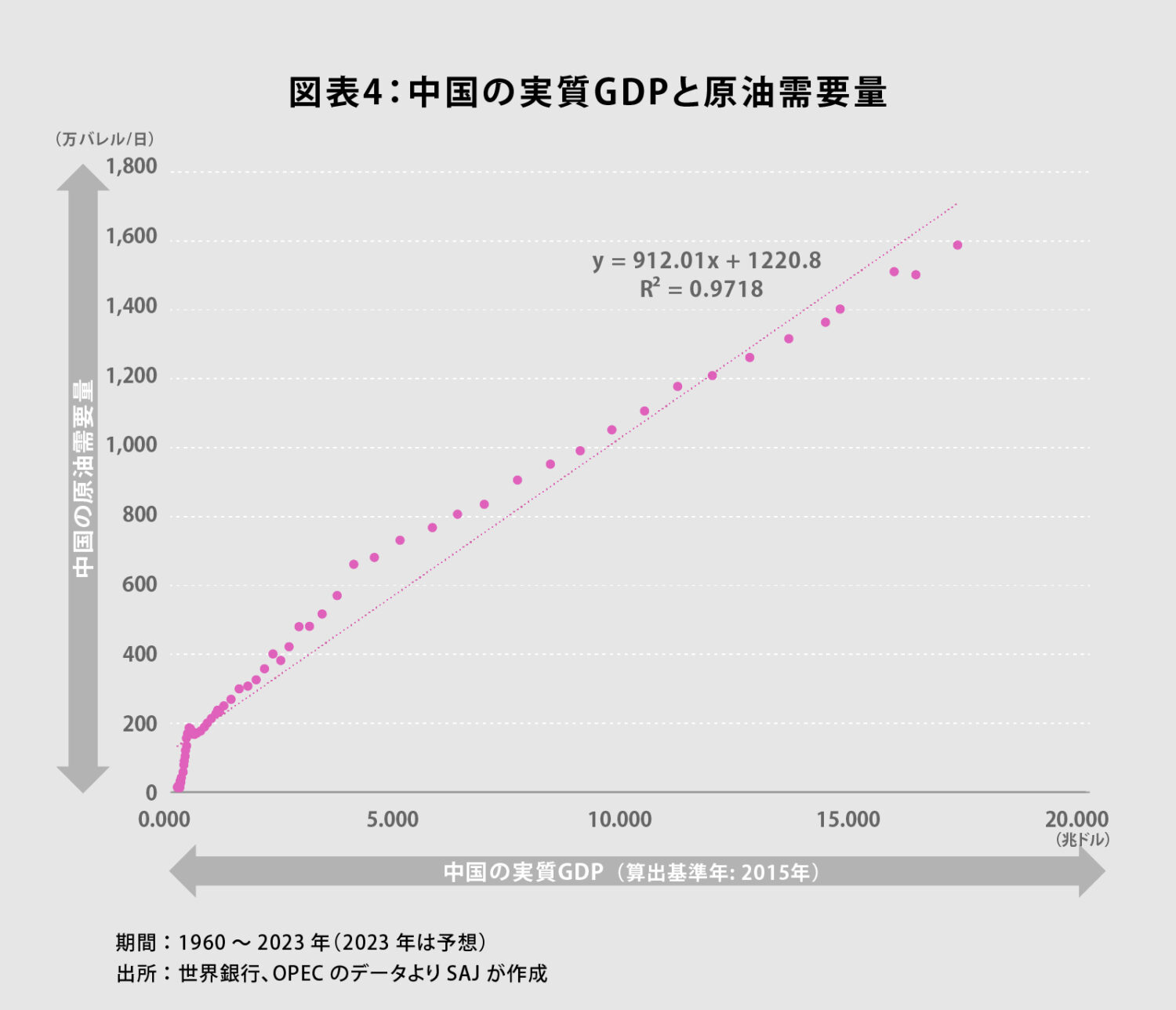

中国の原油需要量も実質GDPの伸びに連動する(図表4)。ポスト・コロナ期における経済の正常化効果が一巡するなか、今後、成長率が下方修正される可能性は否定できない。その場合、世界最大の石油消費国において需要が伸び悩むとの観測から、原油の国際的な需給関係に影響が及ぶものと見られる。

当面の原油価格は安定へ

OPECプラスは、6月4日、ウィーンにおいて第35回閣僚会議を開催、2024年における生産割当量を日量4,046万バレルとした。これは、昨年10月に決めた2023年の生産枠である同4,186万バレルを140万バレル下回る水準だ。

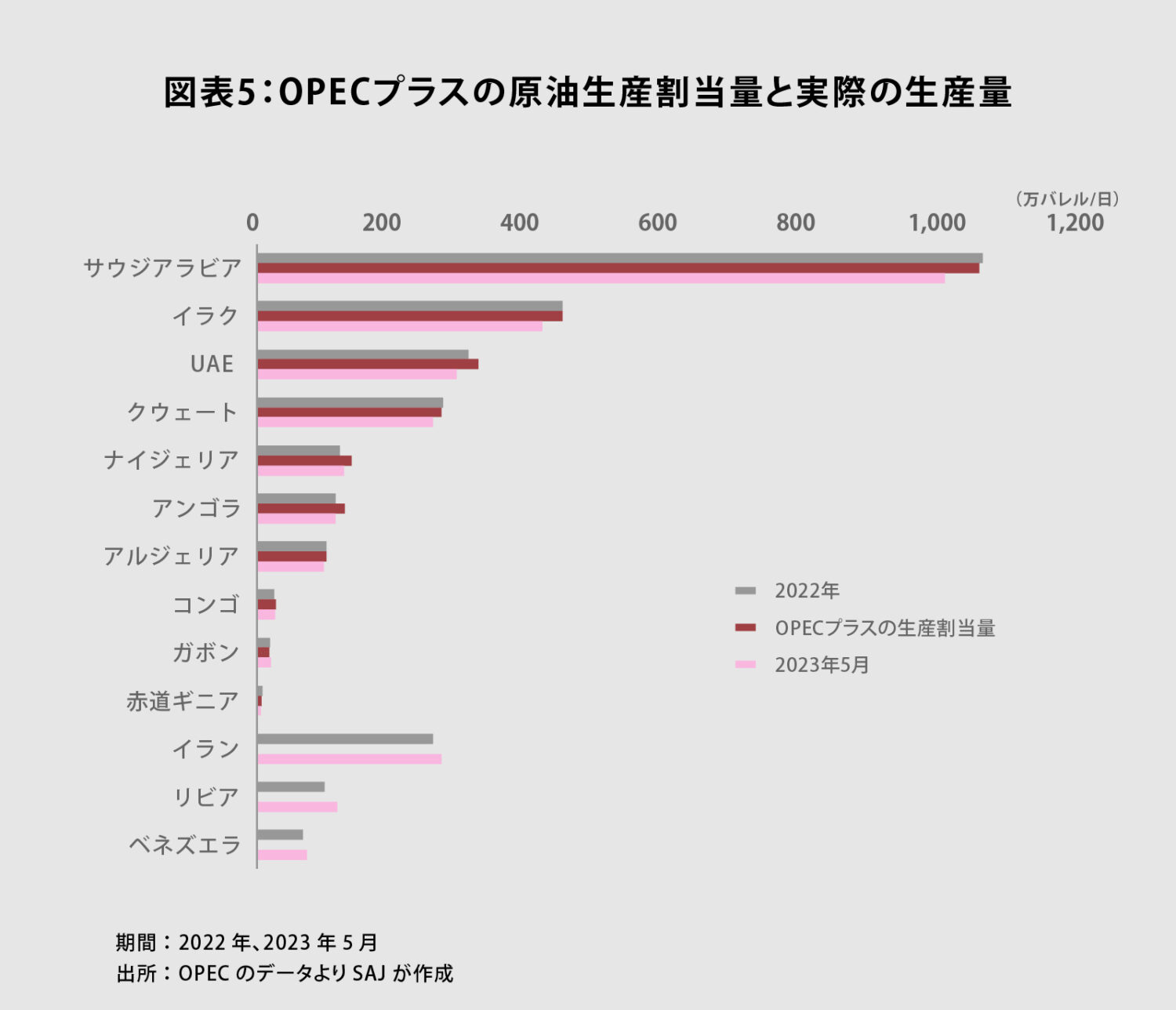

さらに、サウジアラビアのアブドル・アジズ石油相は、7月に関し自主的に100万バレルを追加減産すると表明した。5月における同国の生産量は998万バレルであり、OPECプラスの割当量を50万バレル下回っていた(図表5)。価格を維持する、強い意欲を示したと言えるだろう。イラク、UAE、クウェートなど他の湾岸主要産油国の産油量も割当量を下回っており、実質的な自主減産で足並みを揃えている模様だ。

ただし、中国経済の先行き不透明感から、大きく原油価格を押し上げるには至っていない。

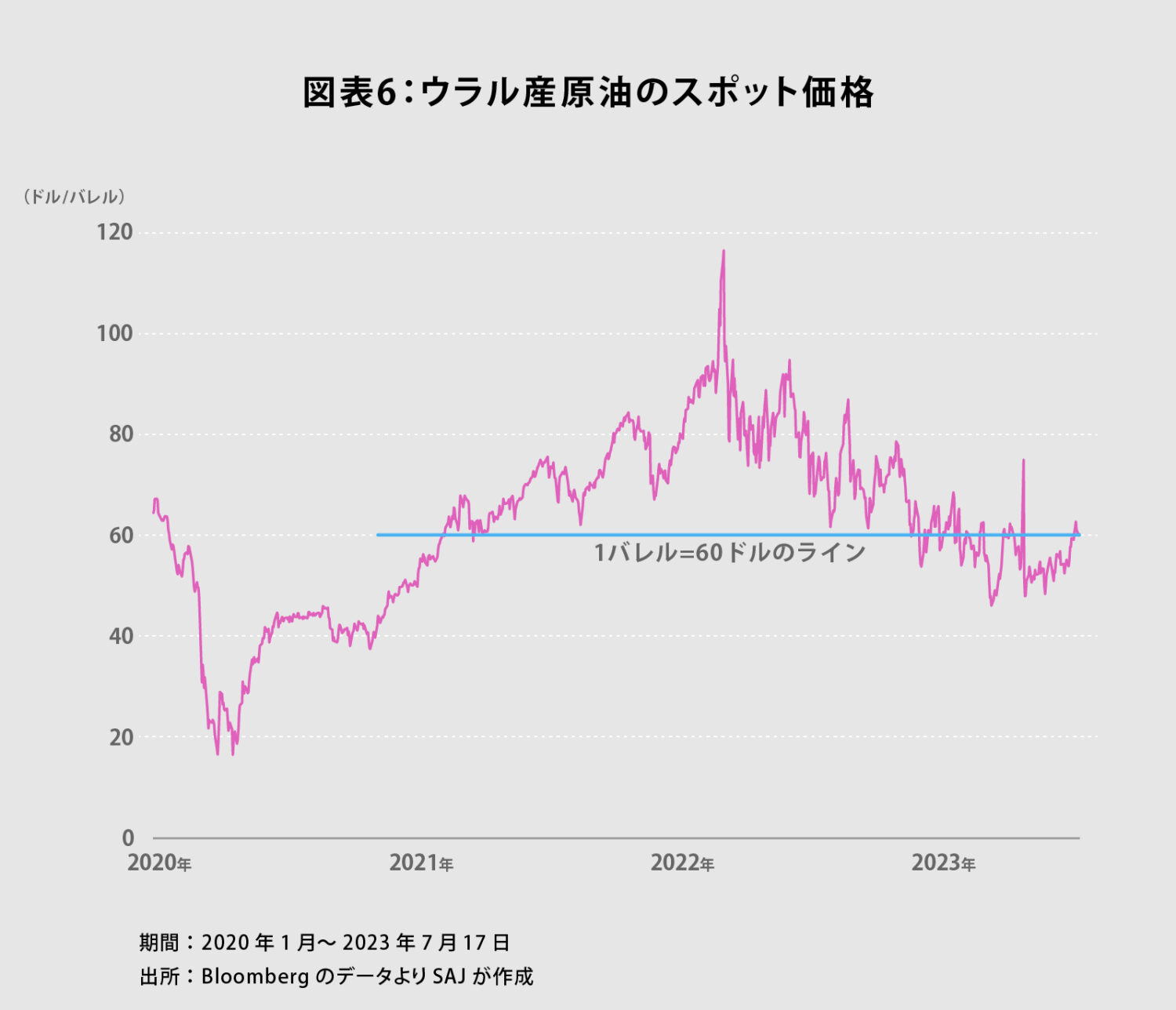

他方、昨年12月5日よりG7、EU、豪州はロシア産原油の輸入価格に関し60ドルの上限を設定した。現在、同国の代表的な油種であるウラル産原油の価格はこの上限価格近辺で推移している(図表6)。中東産原油との価格差が大きいため、一定の需要があるからだろう。

中国、インド、トルコなど対ロシア政策で西側主要先進国と一線を画す国は、ロシアからの資源調達を増やしている模様だ。

ただし、それはロシアを支援すると言うよりは、自国の物価を安定させるため、ロシアの足下を見る形で安く買い付けているのではないか。ロシアによるウクライナ侵攻以降の中国の基本的な姿勢は、少なくとも表面的にロシアへの友好的な態度を示すことで、実はロシア産資源を買い叩くビジネスライクな戦術と言えるかもしれない。

戦争継続のため戦費の調達を迫られるロシアとしては、それが分かっていたとしても、中国、カザフスタンなど中央アジア諸国、さらにはトルコやインドを通じて資源輸出を継続し、外貨を稼ぐ必要があるのだろう。

OPECプラスは、サウジアラビアを中心に今後も価格の維持を重視すると見られる。原油市況がさらに下落すれば、主要産油国が一段の減産を行う可能性が高い以上、当面、原油価格はWTI先物ベースで70ドル台、アラブライトで80ドル台を中心とした推移になるのではないか。

この水準が続く場合、年内は前年同月比で原油価格はマイナスの状態が続くだろう。消費者物価の関連指標は原油価格の動きに3~6か月程度遅れる傾向があるため、来年春頃までは、エネルギー価格が日米欧の物価を押し下げる方向へ機能すると見られる。

二兎を追わなければならない日本

長期的に考えた場合、原油価格が再び上昇する可能性は否定できない。世界的な脱化石燃料化の流れにより、新たな油田の開発投資が抑制される結果、少なくとも一定期間、需要と供給のバランスが崩れる可能性があるからだ。

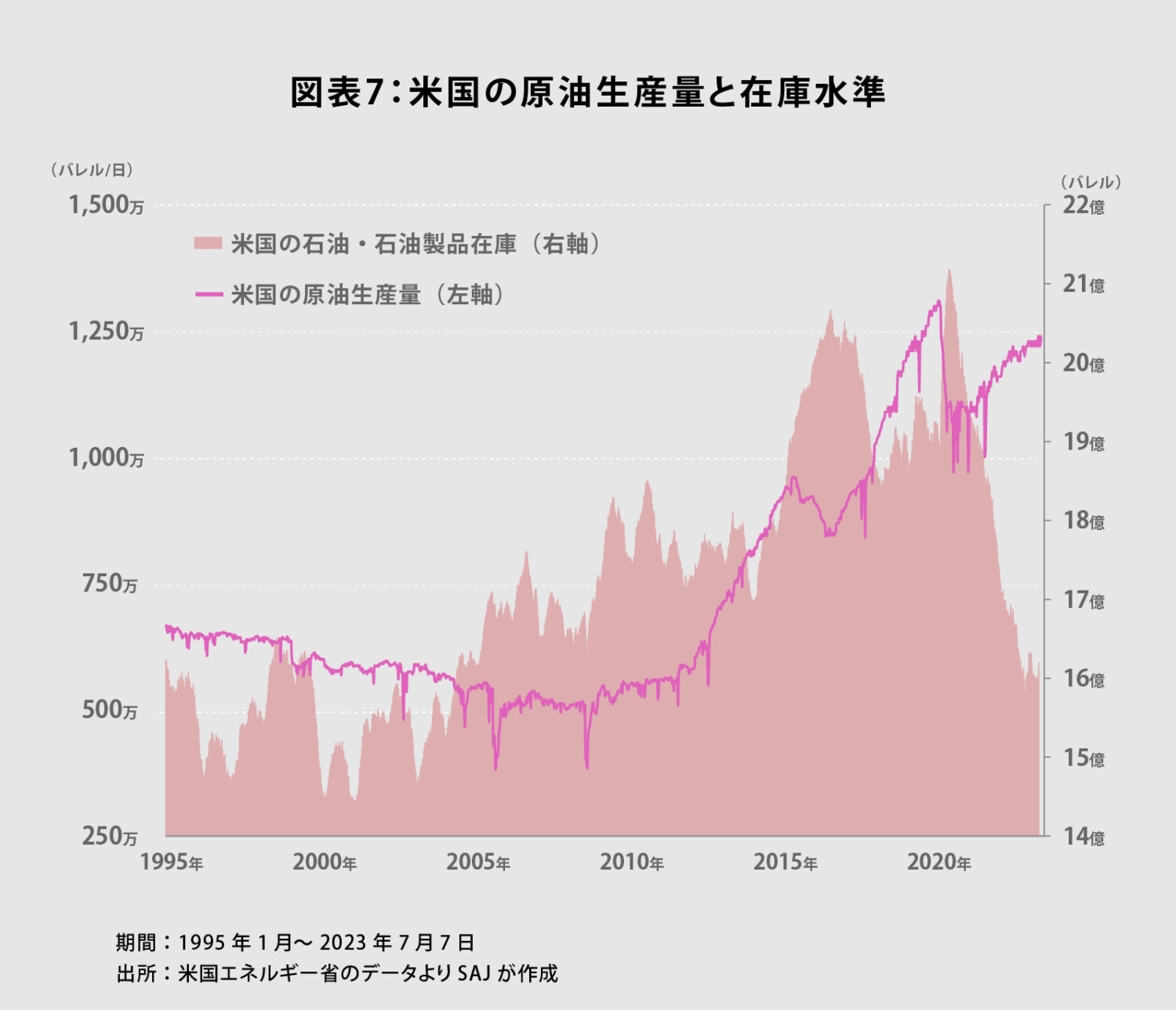

2010年代に入り、原油市場を大きく変化させたのは米国のシェール革命だった。世界最大の原油輸入国がわずか10年で世界最大の産油国になった結果、中東産の原油が余剰になり、「逆オイルショック」と呼ばれた大幅な価格の下落を招いたのだ(図表7)。

その米国の産油量だが、2020年3月に過去最大となる日量1,310万バレルへ達したものの、新型コロナ禍の感染第1波の影響で同年8月には970万バレルまで落ち込んだ。その後、回復に向かったが、現在は1,230万バレル程度で伸び悩んでいる。シェール・ガス、オイルの有望な鉱床が少なくなったことに加え、ジョー・バイデン政権による環境重視の政策が影響しているのではないか。

昨年3月にはWTI原油先物が一時120ドル台となり、米国のインフレが深刻化するなか、バイデン政権は国家備蓄の放出を開始した。その結果、2020年7月に21億バレルに達していた米国の原油在庫は、今年3月末に16億バレルを割っている。これ以上の在庫減少は安全保障に関わるため、備蓄の取り崩しは既に終了した。

米国、日本、そして欧州の主要国が軒並み2050年までのカーボンニュートラルを宣言するなか、石油の需要は趨勢的に減少するだろう。原油は探鉱を含めて開発期間が長く、初期投資が非常に重いため、需要先細りの環境下で事業者は設備投資を抑制せざるを得ないと考えられる。価格の上昇期にも米国で原油生産が伸びなかった要因の1つである。中東の主要産油国も同様で、特に産油量の少ない国は既存の油田が枯渇すれば撤退も有力な選択肢になった。

一方、原油需要が直ぐに激減するわけではない。中国が不透明要因ではあるものの、世界経済の成長に沿って一時的に原油の消費が増加する局面もあると考えられる。その場合、どこかのタイミングで需要と供給のバランスが崩れ、再び原油価格が急騰、かなりの期間にわたって高止まりするシナリオは十分に起こり得る。

サウジアラビアなど主要産油国は、そうした状況下で十分な利益を確保できるよう、長期的な戦略を実践しているのではないか。つまり、価格の上昇を抑えて米国のシェールオイルを含め新規の油田開発を抑え込み、需要国の脱化石燃料化加速を防ぐ一方で、自国の財政収支が悪化しない水準に原油価格を誘導する需給調整である。

そうした中、世界経済が次の力強い成長サイクルに入れば、原油をはじめとする資源価格が再びインフレの主役に躍り出る可能性は否定できない。つまり、有力産油国は最後の儲けのチャンスとして残余者利得を得るわけだ。

資源のない日本は、国際社会がインフレの時代に突入したとの認識をしっかり持ち続ける必要がある。さらに、再生可能エネルギー、原子力、そして水素・アンモニアの活用により、脱炭素とエネルギーの安定供給の二兎を追わなければならないだろう。